Inflation beschreibt wertfrei einen allgemeinen Preisanstieg. Preisniveaustabilität ist dagegen in Deutschland ein wirtschaftspolitisches Ziel. In diesem einführenden Übersichtsartikel erläutern wir euch die Begrifflichkeiten zum Thema Inflation und Inflationsmessung.

Definition

Inflation: Allgemeiner Anstieg der Preise.

Inflationsrate: Prozentuale Änderung des Preisniveaus

Preisniveaustabilität: Sie beschreibt die Stabilität des durchschnittlichen Preisniveaus. Sie bedeutet nicht, dass die Inflationsrate gleich Null ist, sondern dass sie im Zeitablauf stabil ist.

Umgangssprachlich und in den Medien versteht man Inflation, dass die Preisniveaustabilität verletzt ist. Tatsächlich ist dies aber nicht die Bedeutung dieses Begriffes. Inflation bedeutet wertfrei lediglich, dass die Preise steigen. Dieser Vorgang ist nichts Ungewöhnliches. Die negative Wertung des Begriffes erschließt sich, wenn man die Begriffe Inflationsrate und Preisniveaustabilität mit in die Betrachtung einbezieht.

Selbst wenn man die prozentuale Änderung des Preisniveaus im Jahresablauf betrachtet, liegt bei einem positiven Wert noch nicht unbedingt keine Problematik vor. Beträgt die Inflationsrate immer einen relativ gleichmäßigen Wert, liegt Preisniveaustabilität vor. Und alles ist in Ordnung. Erst wenn die Inflationsrate stark schwankt, in der Regel ansteigt, ist die Preisniveaustabilität verletzt. In diesem Fall spricht man dann umgangssprachlich von Inflation. Und benennt damit das historisch bedingt negative Schreckgespenst der Inflation mit seinen negativen Auswirkungen auf die Volkswirtschaft.

Inflation: Ein über einen längeren Zeitraum zu beobachtender Anstieg des gesamtwirtschaftlichen Preisniveaus bzw. der Lebenshaltungskosten.

Bedeutung Inflation in der Wirtschaftspolitik

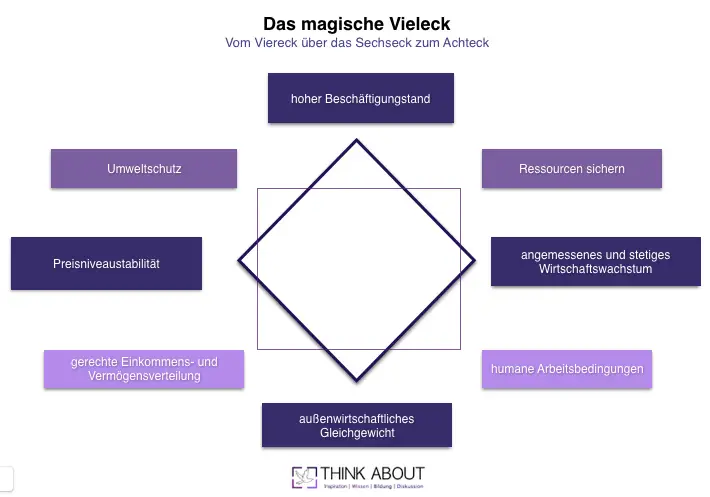

In Deutschland liegt als Wirtschaftsordnung die soziale Marktwirtschaft vor. Die Ziele dieser Wirtschaftsordnung sind im ersten Paragrafen des Gesetzes zur Förderung der Stabilität des Wachstums der Wirtschaft von 1967 verankert (kurz: Stabilitätsgesetz). Da hier vier vorrangige und gleichzeitig kaum zu erreichende Ziele formuliert werden, spricht man vom magischen Viereck.

Anmerkung: Magisches Viereck: Preisniveau, Beschäftigung, Wirtschaftswachstum, außenwirtschaftl. Gleichgewicht. Zur Vergößerung auf das Bild klicken.

Ein Ziel ist die Preisniveaustabilität. Sie liegt in Deutschland vor, wenn der Durchschnitt der Preise bei schwankenden Einzelpreisen im Zeitablauf konstant ist. Ziel der EZB bzw., der Geldpolitik ist eine Preissteigerungsrate von nahe, aber unter 2 %.

Denn einerseits ist eine zu hohe Preissteigerungsrate schädlich für die Konjunktur. Andererseits birgt aber auch eine niedrige Preissteigerungsrate die Gefahr einer Deflation, die sich negativ auf das Wirtschaftsgeschehen auswirkt. Die Höhe der optimalen Inflationsrate für die Preisniveaustabilität ist damit letztlich von den volkswirtschaftlichen Gegebenheiten abhängig und unterscheidet sich zwischen den einzelnen Ländern erheblich.

In Deutschland ist nun das Ziel eine konstante Inflationsrate ca. 2 % zu haben. Hintergrund sind hierfür auch die mittlerweile historischen Erfahrungen mit den Folgen der Hyperinflation von 1922 und 1923. Deutschland erlebte hier die wohl stärkste Inflation aller Zeiten. Um die Staatsschulden nach dem Ersten Weltkrieg zu bezahlen, druckte die Reichsbank viel mehr Geld, als real notwendig gewesen wäre. In der Folge stiegen die Preise, so stark, dass eine Hyperinflation eintrat.

Aufgelöst wurde diese Hyperinflation schließlich über eine Währungsreform. Hierdurch verloren Millionen von Sparern ihr gesamtes Vermögen. Nach dem Zweiten Weltkrieg kam es dann noch einmal zu einer sogenannten galoppierenden Inflation. Am 20. Juni 1948 kam es dann wieder zu einer Währungsreform: die Einführung der DM. Die anschließende Geldpolitik der Deutschen Bundesbank machte die DM zu einer der stabilsten Währungen der Welt.

Vor dem Hintergrund dieser zweimaligen Inflationserfahrungen und den Kosten für die Bevölkerung der Währungsreformen zur Auflösung der Inflation ist Preisniveaustabilität eines der wichtigsten wirtschaftspolitischen Ziele. Und Inflation als „Schreckgespenst“ im kollektiven gesellschaftlichen Gedächtnis tief verankert.

Inflationsursachen und Inflationsarten

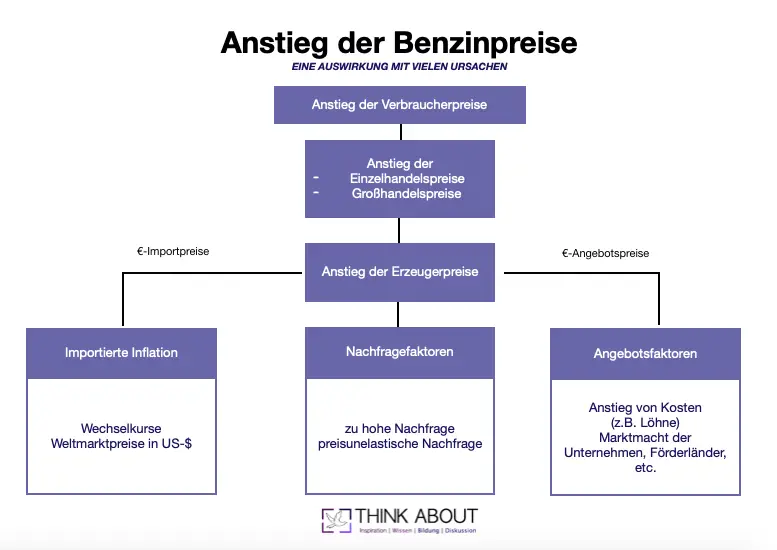

Zur Vergrößerung auf das Bild klicken

Die Abbildung verdeutlicht am Beispiel eines Anstiegs der Benzinpreise, wie komplex die Ursachen einer Inflation sein können.

Bis es schließlich zu Inflation, gemessen über den Anstieg der Verbraucherpreise kommt, sind bereits auf der Erzeuger- und Handelsebene die Preise gestiegen.

Zusammengefasst unterscheidet man zwischen drei Ursachen einer Inflation:

- Nachfragefaktoren – Nachfrageinflation: Sie entsteht, wenn die Nachfrage nach Gütern das vorhandene Angebot übersteigt. Die Ursache kann hierfür ein zu starkes Wachstum der privaten oder staatlichen Konsumgüternachfrage sein. Aber auch der Investitionsgüter- oder der Exportnachfrage. (Hinweis: vgl. Verwendungsseite des BIP).

- Angebotsfaktoren – Angebotsinflation: Sie entsteht, wenn die Kosten der Produktion für Unternehmen steigen. z.B. höhere Lohnkosten oder gestiegene Ölpreise. Diese Kosten werden dann in Form höherer Preise schließlich an die Verbraucher weitergegeben. Auch marktmachtbedingte Gewinnsteigerungen der Unternehmen können zu einer Erhöhung der Angebotspreise führen. Diesen Vorgang bezeichnet man als Marktmachtinflation.

- Importierte Inflation: Sie entsteht durch die immer stärker zugenommene Verzahnung der internationalen Wirtschaftsbeziehungen und den Außenhandel. Im Prinzip sind hierfür Auslöser von Konjunkturänderungen im Ausland (Angebots- und Nachfragefaktoren), die über die Wechselkurse und Weltmarktpreise die inländische Preisentwicklung beeinflussen.

In der Realität können sich Angebots- und Nachfragefaktoren überlagern. Es ist oftmals nicht unmittelbar zu erkennen, welche Seite den auslösenden und welche Seite den reagierenden Teil im Inflationsprozess ausmacht. Erschwert wird dies zudem durch die Einbeziehung der importierten Inflation.

In der Grafik sind deshalb als drei Faktoren abgebildet. In einem ersten Schritt führen die jeweiligen Preisänderungen zu einem Anstieg der Erzeugerpreise. Der Erzeuger reagiert dementsprechend. Es kommt zu einem Anstieg der Handelspreise. Hierüber gelangen die Preissteigerungen schließlich zum Verbraucher.

Abschließend zu den Inflationsursachen: Eine wichtige Inflationsursache ist in der Abbildung nicht dargestellt, da sie hier nicht zu einem Preisanstieg führt. Der Vollständigkeit halber definieren wir sie aber an dieser Stelle als Inflationsursache:

Geldmengeninflation: Sie entsteht, wenn die Geldmenge zu stark wächst. Ursache ist z.B. eine vermehrte Kreditvergabe von Banken. Oder auch Interventionsverpflichtungen der Notenbanken bei festen Wechselkursen.

Weiterführende Informationen findet ihr in unserem Artikel zu den verschiedenen Inflationsarten.

Ausprägungen der Inflation

Zur Vergößerung auf das Bild klicken

Inflationskosten

Die Kosten der Inflation sind für eine Volkswirtschaft vielfältig. Je nach Form der Inflation können die einzelnen Nachteile unterschiedlich stark ausfallen. Zudem existieren auch Unterschiede zwischen Gruppen, ob Kosten tatsächlich auftreten. Bei den Inflationsfolgen spricht man deshalb auch oft von „Gewinnern und Verlierer“ der Inflation. Gesamtwirtschaftliche Inflationskosten bestehen allerdings zusammengefasst aus diesen beiden Problemen:

1. Verlust von Geldfunktionen

In Zeiten der Inflation verliert Geld nach und nach seine Funktionen als Tauschmittel. Hierdurch entstehen die folgenden Kosten:

- Menükosten: Probleme für Unternehmen die Preise laufend anzupassen.

- Schuhsohlenkosten: Die Menschen müssen öfter zur Bank, um Geld abzuheben. (Dies kann man als versteckte Steuer auf die Geldhaltung interpretieren).

- Verzerrungen von Anreizsystemen: Inflation verzerrt die Sparneigung. Gemeinsam mit der Besteuerung wirkt sie sich auf die Zinsen aus. Je höher die Inflation ist, desto höhere Renditen müssen erzielt werden, damit sich das Kapital vermehrt (vgl. hierzu die Fischer-Gleichung).

2. Umverteilungseffekte

Die Wirtschaftsteilnehmer versuchen immer die erwartete Inflation bei ihren Entscheidungen zu berücksichtigen. Tritt eine unerwartete Inflation auf, führt dies deshalb zu einer Umverteilung von Einkommen und Vermögen.

Ausführliche Informationen findet ihr in unserem Artikel zu den Inflationskosten.

Inflationsvorteile

Neben den hohen und zahlreichen Nachteilen einer Inflation, gibt es aber auch die folgenden Gründe, die für einen moderaten Preisanstieg sprechen:

Inflationsmessung

Die Inflationsrate wird in der Regel als Änderung des Preisindex gegenüber dem Index des Vorjahresmonats gemessen.

Die Berechnung des gesamtwirtschaftlichen Preisindex erfordert eine Entscheidung darüber, welche Produkte in die Berechnung eingehen sollen. Es wird deshalb ein durchschnittlicher Warenkorb bestimmt, der die gesamtwirtschaftliche Preisentwicklung am besten abbilden sollte:

1. Verbraucherpreisindex

Der Verbraucherpreis (VPI): Bei diesem Preisindex wird die Konsumstruktur eines repräsentativen privaten Haushalts als Warenkorb zugrunde gelegt. Der VPI in der Praxis der wichtigste Inflationsindikator.

Außerdem sind noch bedeutsam:

Kerninflationsrate: Gleicher Warenkorb wie beim VPI, allerdings ohne Energie und Nahrungsmittel.

BIP-Deflator: Die gesamte Bruttowertschöpfung der Volkswirtschaft geht in den Korb ein. Das bedeutet, dass neben den Preisen von Konsum- und Investitionsgütern auch die Preise der Exportgüter und des Staatskonsums berücksichtigt werden.

Je nach Betrachtungsebene und Fragestellung können daher unterschiedliche Warenkörbe für die Berechnung der Inflationsrate relevant sein. Allerdings zeigt bereits die Unterschiedlichkeit dieser drei gesamtwirtschaftlichen Indikatoren, dass es schwierig ist, die tatsächliche Inflationsrate zu messen bzw. korrekt abzubilden.

Die größten Schwierigkeiten bei der korrekten Abbildung der gesamtwirtschaftlichen Inflationsrate bilden die folgenden Punkte:

- Substitutionsprozesse: Die Inflationsrate berechnet sich als Änderung zwischen Vergleichs- und Basisjahr. Probleme entstehen nun bei zunehmendem Abstand zwischen diesen beiden Zeitpunkten. Denn der Warenkorb wird immer weniger repräsentativ. Zum einen ändert sich das Konsumentenverhalten, zum anderen ändert sich die Qualität der Güter.

- Qualitätsänderungen: Preisänderungen, die aus Qualitätsänderungen resultieren, sollten bei der Bildung des Warenkorbes nicht berücksichtigt werden.

- Veränderung der Produktzyklen: Viele Güter sind bei Markteinführung relativ teuer, und werden dann im Zeitablauf wesentlich günstiger (z.B. PCs oder Handys). Nun wird der Warenkorb für die Berechnung der Inflationsrate nicht jährlich aktualisiert. Werden also Güter mit einem schnellen Preisverfall erst bei der Aktualisierung des Warenkorbes aufgenommen, bleiben diese Preissenkungen bei der Berechnung des durchschnittlichen Preisanstiegs unberücksichtigt.

Problem: Diese Art der Inflationsmessung ist mit methodischen Ungenauigkeiten verbunden, die sich nur teilweise ausschalten lassen.

Eine Lösung für die Substitutionsprozesse: Ausweis von Kerninflationsraten. Um temporäre Preissprünge auszuschalten, entfernt man die besonders schwankungsanfälligen Gütergruppen aus dem Preisindex und weist sie gesondert aus. Die oben genannte Kerninflationsrate als Preisindex ist damit der Versuch, den VPI realistischer darzustellen.

2. Gefühlte Inflation

Oftmals hat man den Eindruck, dass die Inflation tatsächlich wesentlich höher ausfällt als die gemessene Inflation.

Man spricht hierbei von der gefühlten Inflation.

Gefühlte Inflation: Sie basiert auf der psychologischen Wahrnehmung von Preissteigerungen. Sie kann von der statistisch ausgewiesenen Inflationsrate deutlich abweichen.

Da die gefühlte Inflation infolge von Erwartungen der Wirtschaftsteilnehmer die Entwicklung der Wirtschaftsaktivitäten beeinflussen kann, sollte sie nicht unterschätzt werden. Ein bekanntes Beispiel für gefühlte Inflation ist die Diskussion um den „Teuro“ nach der Einführung des Euro Anfang der 2000er Jahre. Durch die Währungsumstellung von DM auf Euro hatte man den Eindruck, dass alles wesentlich teurer geworden war. Diese vermeintliche Preissteigerung konnte durch die offiziellen Inflationsindices aber nicht bestätigt werden. Das Statistische Bundesamt berechnet daher auch die gefühlte Inflationsrate.

3. Erwartete Inflation

Neben der gefühlten Inflation ist noch die erwartete Inflation von Bedeutung:

Sie stellt das Bindeglied zwischen nominalen und realen Größen dar. Die erwartete Inflation hat große Auswirkungen auf Höhe der Inflationskosten. Ein gängiges Beispiel zur Veranschaulichung ist hierfür der Zusammenhang zwischen Inflation und Arbeitslosigkeit, der empirisch über die Philips-Kurve abgebildet wird. Kurzfristig besteht ohne Inflationserwartungen ein negativer Zusammenhang zwischen Inflation und Arbeitslosigkeit.

D.h. vereinfacht formuliert, je höher die Inflation, desto niedriger die Arbeitslosigkeit. Hintergrund ist hierfür der Zusammenhang zwischen Reallöhnen und Beschäftigung. Betrachtet man nun einen längeren Zeitraum und bezieht Inflationserwartungen mit ein bei den Lohnverhandlungen, funktioniert dieser Zusammenhang nicht mehr. Wir werden diesen Mechanismus später in unserem Artikel zur Phillips-Kurve ausführlicher erklären.

Zusammenfassung

Teste zum Abschluss dein Inflations-Wissen!